[코트라] 중국 과자류(비스킷, 스낵) 시장동향

[2018-12-03, 11:39:16]

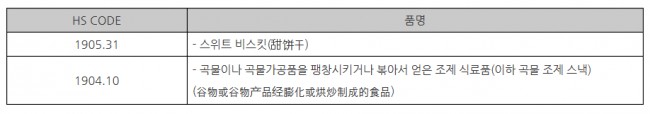

□ 상품명 및 HS CODE

ㅇ HS CODE 190531, 190410

□ 선정사유

ㅇ 소비수준 향상, 여가활동 증가 등으로 전체 시장 성장세 양호

ㅇ 신규 브랜드 제품 소싱 수요 문의 증가로 관련 수출 중소기업 수출기회 제공

□ 시장규모 및 동향

ㅇ 시장규모

- 중국 비스킷 시장(HS CODE 190531)은 중국의 소득 증가, 소비 여력 상승, 여가활동 증가 등의 이유로 2000년대 초반 약 10%의 성장세를 보였고, 2015년 이후 최근 3년간에는 평균 2.6% 성장 중

* 2018년 올해 540억 6,090만 위안을 달성, 2022년에는 623억 9,180만 위안을 달성할 전망임.

중국 비스킷(스낵바 포함) 및 과일 스낵 시장 규모

(단위: 백만 위안)

자료원: Euromonitor, 톈진무역관 재정리

- 곡물 조제 스낵 시장(HS CODE 190410)은 아침 식사대용으로 시리얼을 찾는 소비자가 증가하고 있고, 건강식이라는 인식이 확대됨에 따라 최근 3년간 약 10%의 높은 성장세를 보임.

* 2018년 올해 73억 7,490만 위안을 달성, 2022년에는 99억 9,530만 위안을 달성할 전망임.

중국 곡물 조제 스낵 시장 규모

(단위: 백만 위안)

자료원: Euromonitor, 톈진무역관 재정리

ㅇ 시장동향

- 중국 비스킷 시장은 전통적 비스킷, 과일 스낵, 스낵바로 나누어 살펴볼 수 있는데, 비스킷(59%), 과일 스낵(40.5%) 시장이 주류를 이루고 있고 스낵바(0.5%) 시장규모는 미미한 수준임.

- 중국 소비자들의 건강 및 식품 안전성에 대한 관심이 증가하면서 과일류 스낵 시장의 성장률은 최근 3년간 5% 이상을 유지하고 있고 2018년 올해 또한 5.5%의 성장이 예상됨.

중국 비스킷 시장별 분포

(단위:%)

자료원: Euromonitor, 톈진무역관 재정리

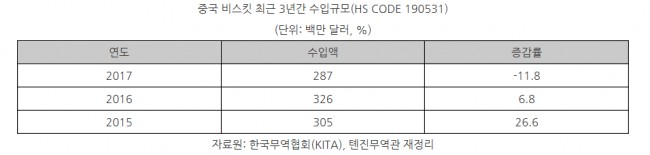

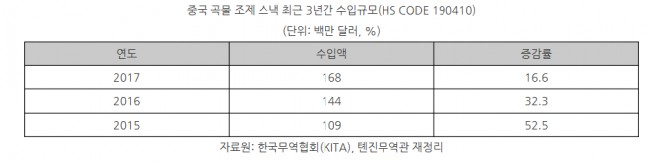

□ 최근 3년간 수입 규모 및 상위 10개국 수입동향

ㅇ 최근 3년간 수입 규모

- 중국 비스킷(HS CODE 190531) 수입규모는 2000년 초반부터 20~70%의 고 성장세를 유지하였으나 점차 성장세가 둔화되었고 2017년 마이너스 성장을 기록함.

- 하지만 2018년 1분기에만 6,000만 달러 규모에 달하는 비스킷을 수입하면서 전년 동기 대비 15.7% 성장을 해 2017년은 일시적인 마이너스 성장으로 분석되고, 다시 성장세로 돌아설 것으로 전망됨.

- 곡물 조제 스낵(HS CODE 190410) 수입규모는 1998년도부터 80% 이상의 성장세를 보일 만큼 초고속 성장세를 유지하였고, 최근 3년간 수입규모 또한 지속적으로 성장하고 있어 시장 전망이 밝음.

- 2018년도 1분기 역시 3,700만 달러 규모에 달하는 곡물 조제 스낵을 수입하면서 전년 동기 대비 37.3% 성장함.

- 소비자들의 건강에 대한 관심 증가로 일반 비스킷(HS CODE 190531) 대비 보다 견고한 성장률을 보일 것으로 전망됨.

ㅇ 상위 10개국 수입동향

- 비스킷(HS CODE 190531) 산업의 성장이 계속되고 있는 인도네시아의 nabati, TAYS BAKERS 등의 브랜드가 중국 내 시장에서 인기가 높은 편이며, 인도네시아에서 생산 및 수출하고 있는 danisa 등 글로벌 기업들의 대중국 수출로 인도네시아가 중국 비스킷 수입 국가 1위를 차지함.

- 최근 3년간 상위 10개국들의 수입규모 순위는 큰 변화가 없지만 2017년의 경우 주요 수입국 수입 규모가 마이너스 성장을 기록한 가운데, 네덜란드는 282% 수출 증가율을 보임.

- 곡물 조제 스낵(HS CODE 190410)의 경우 미국이 압도적인 브랜드 인지도를 바탕으로 시장을 장악하고 있어 수입규모 또한 2위에 위치하고 있음. 대만의 경우 미국 브랜드 QUAKER의 OEM 생산물량과 자체 브랜드 수출량이 더해지면서 수출량 1위 기록

- 일본의 경우 말린 과일 및 기타 다양한 곡물을 넣은 다양한 제품들이 인기를 끌고 있어 수입규모가 빠른 속도로 증가하고 있음.

□ 대한국 수입 규모 및 동향

ㅇ 비스킷(HS CODE 190531)

- 한국은 대기업의 제품군을 중심으로 지속적으로 성장해왔으나 2017년 한·중 통상갈등 영향으로 약 42% 감소하였으며, 2018년 1분기에는 전년 동기 대비 –50.2%를 기록하면서 회복세로 돌아서지 못하고 있음. 이는 비스킷 시장의 경쟁이 매우 치열한 영향과 중국 주요 수입국들의 중국 시장 진출 가속화가 겹친 결과로 해석됨.

- 한국 곡물 조제 스낵의 경우 다양한 맛, 저칼로리, 건강 이미지 제품들의 수요 상승으로 꾸준히 성장 해왔으나 2017년 약 33% 감소

□ 경쟁동향 및 주요 경쟁브랜드

ㅇ 주요 경쟁 브랜드

- 중국 비스킷(HS CODE 190531) 시장 주요 브랜드는 Oreo, danisa Garden 외에 복수의 로컬 브랜드임.

- 중국 곡물 조제 스낵(HS CODE 190410) 시장 주요 제품은 시리얼로 미국의QUAKER과 중국의 西麦SEAMILD가 주요 브랜드임.

ㅇ 경쟁 동향

- 중국 비스킷 시장(HS CODE 190531) 점유율 1위 브랜드는 Oreo 지만, 복수의 중국 로컬 브랜드가 시장점유율 상위권에 자리하고 있음.

- 시장점유율 1위 브랜드 Oreo의 점유율(6.1%)이 10%가 되지 않고, 브랜드 간 시장점유율의 격차가 크지 않음. 또한 약 68%의 기타 브랜드들이 시장을 점유하고 있어 중국 비스킷 시장 경쟁은 매우 치열함.

중국 비스킷 시장 브랜드별 시장 점유율

(단위:%)

자료원: Euromonitor, 톈진무역관 재정리

- 중국 곡물 조제 스낵(HS CODE 190410) 시장은 QUAKER(미국, 18.1%) 및 西麦SEAMILD(중국, 15.1%) 두 브랜드가 곡물 조제 스낵 시장을 선도하고 있고, 기타 Nestle, Kellogg’s, HANNRAE 등 글로벌 브랜드가 2%대의 점유율로 뒤를 잇고 있음.

- QUAKER(미국, 18.1%) 및 西麦SEAMILD(중국, 15.1%) 외에 브랜드 들은 3% 미만의 점유율을 보이고 있고 약 51%의 기타 브랜드들의 시장 점유율이 올라가고 있어 곡물 조제 스낵 시장 경쟁은 점차 치열해질 것으로 예상됨.

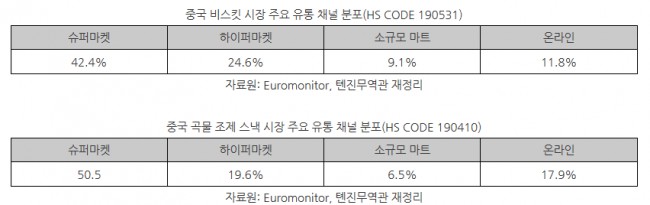

□ 유통구조

ㅇ 주요 유통구조

- 중국 비스킷 시장(HS CODE 190531) 및 중국 곡물 조제 스낵 시장(HS CODE 190410)의 유통구조는 크게 슈파마켓, 하이퍼마켓, 소규모 마트, 온라인 유통 4가지의 채널로 구성되어 있음.

- 슈퍼마켓과 하이퍼마켓의 유통 비중이 높아 해당 채널을 집중적으로 공략해야 할 것으로 판단되고, 최근 상승하고 있는 온라인 유통채널에도 주목할 필요가 있음.

□ 관세율

ㅇ HS CODE 190531

- 기본세율: 80%

- 최혜국(MFN) 세율: 10%

- FTA 협정세율: 11%,

* 2015년 12월 20일 발효, 매년 1%씩 인하되고 있고 2029년 완전 폐지

- APTA 아태협정세율: 8.2%

- 한국 기업은 2020년까지 APTA 아태협정세율을 활용, 2021년부터는 FTA 협정세율(8%)를 활용하는 것이 유리

ㅇ HS CODE 190410

- 기본세율: 80%

- 최혜국(MFN) 세율: 10%

- FTA 협정세율: 20%

* 매년 1.2~1.3%씩 인하되고 있고 2034년 완전 폐지

- 한국 기업은 2026년까지 최혜국 세율을 활용, 2027년부터는 FTA 협정세율(8.7%)를 활용해 수출하는 것이 유리

□ 인증 및 수입규제

ㅇ 인증 및 규정

- 요구 증서 혹은 재료 합격 증명서 미비, 라벨 불합격, 검역 허가 미획득, 포장 풀합격 등의 통관거부 사례가 빈번하게 발생하고 있어 아래 규정들에 대한 주의가 필요함.

* 포장식품 표시 기준

* 식품검사규칙

* 중국의 검역제도(2013년 개정판)

* 중국의 2012년 12월 2013년 자동수입허가관리화물목록(농수산식품류)

* 중국 2012년 5월 수입식품 수출입상 등록관리규정

* 중국의 2012년 4월 수입식품신표준집행

* 중국의 2012년 8월 식품안전국가표준 예포장식품영양라벨통칙

* 중국의 식품안전 국가표준 포장식품영양표첨통칙(포장식품영양라벨통칙)

* 중국의 라벨링 규정 개정시행 종합

* 중국의 라벨링제도(2013년 개정판)

* 중국의 2012년 5월 1일부터 수입식품 해외생산기업 등록관리규정 공포 시행

- TBT 통보문

* 품질 감독, 검사, 검역관련 일반 운영에 관한 고시. 수입 및 수출식품의 상품표시에 관한

* "새로운 식품에 대한 관리법

새로운 식품에 대한 용어정의, 안전평가, 응용 및 승인과

* "식품영향라벨링에 대한 행정법령

식품영양라벨링의 정의 와 적용범위 영양표시 등을 규정

* "상품에 대한 과도한 포장을 제한하는 법령, 과도한 포장을 방지하기 위하여 상품의 포장

* 식품 및 화장품의 과도 포장 제한 요건

* 건강식품의 우수제조관리기준 (19페이지, 중국어)

* 특정 식이요법을 위한 선포장 식품의 라벨링에 관한 국립식품안전표준

ㅇ 기타 수입규제

- 미중 무역전쟁으로 인해 2018년 8월부터 미국산 비스킷(HS CODE 190531)에 25%, 곡물 조제 스낵(HS CODE 190410)에는 20%의 추가 관세가 각각 부과되고 있음.

□ 시사점

ㅇ 중국 과자류 시장 지속성장 가능성

- 중국 비스킷 시장(HS CODE 190531)의 성장세가 최근 3년간 다소 둔화되었으나 2018년 이후 회복되면서 다시 빠르게 성장할 것으로 전망

- 곡물 조제 스낵 시장(HS CODE 190410)은 최근 3년간 약 10%의 성장세를 보이고 있어 주목할 필요가 있음.

ㅇ 대중국 수출 증가 국가 사례 참고 필요

- 중국 소비자들의 수요가 다양해지고 있어, 기존 비스킷 수출 상위국들로부터의 수입량이 감소하였고 대만, 네덜란드, 프랑스 등의 비스킷 수입량이 증가하였음.

- 일본의 경우 곡물 조제 스낵 시장에서 과일 및 기타 다양한 곡물을 넣은 다양한 제품들이 인기를 끌고 있음.

* 일례로 일본 CALBEE 브랜드의 과일 혼합 곡물 시리얼 제품이 소비자들에게 반응이 좋음.

건강을 중시하는 소비자 증가, 다양해지고 있는 중국 비스킷 및 곡물 조제 스낵 시장 수요를 파악해 맞춤형 제품 출시 필요

ㅇ 중국 바이어들의 높은 관심

- 중국 과자류 취급 기업, 유통상 등 현재 중국 시장 내 유통 중인 제품 외 신규 브랜드 제품 소싱 수요 문의 증가하고 있음.

- 복수의 톈진 소재 바이어들은 “중국 과자류 시장의 성장률은 과거에 비해 다소 더디지만, 소비자들의 수요가 다양해지고 있어 기존 제품 외 새로운 제품을 발굴하고 있다.”라고 하면서 “천연 조미료 사용 제품, 식사 대체용 제품 등 건강을 강조한 제품에 미각적인 부분을 갖출 수 있다면 가장 이상적이다.”라고 언급함.

자료원: Euromonitor, 한국무역협회(KITA), Trade NAVI, 한국 관세청, 중국해관, 바이두, 현지언론, 바이어 인터뷰 등 KOTRA 톈진무역관 자료 종합

기사 저작권 ⓒ 코트라 원문보기

플러스광고

전체의견 수 0

Today 핫이슈

-

- ‘초코러버’를 위한 상하이 핫초코 맛집 hot 2019.01.18

- ‘초코러버’를 위한 상하이 핫초코 맛집 1. 100년 전통 프랑스 과자점 ‘안젤리나(ANGELINA)’ 핫초코 하면 이 곳을 빼 놓을 수 없다. 1903년에 프랑..

-

- 상하이 겨울철 독감 예방접종 시작 hot 2018.12.07

- 겨울철 독감 유행이 시작됐다. 추위가 다가오면서 감기에 걸리는 사람들도 부쩍 늘었다. 그러나 일반 감기와 독감은 엄연히 다르다. 독감을 ‘독한 감기’정도라고 생각..

-

- [인터뷰] 대통령표창 수상, 이명필 히어로 역사연구.. hot 2018.12.07

- "임정 100주년, 상하이 교민 자부심 갖자" 이명필 히어로(HERO) 역사연구회 대표 ‘세계 한인의 날’을 기념해 대..

-

- [12.3] 中 언론 “미∙중 회담 성과 기대 이상, 무역전 ‘휴전’” hot 2018.12.03

- 중국은 지금… 2018년 12월 3일(월)상하이방닷컴 shanghaibang.com1. 中 언론 “미∙중 회담 성과 기대 이상, 무역전 ‘휴전’”지난 1일 밤(현..

-

- 中 언론 “미∙중 회담 성과 기대 이상, 무역전 ‘.. hot 2018.12.03

- 지난 1일 밤(현지시간) 아르헨티나에서 열린 도널드 트럼프 미국 대통령과 시진핑 중국 국가주석의 회담으로 미∙중 무역전쟁이 잠시 숨고르기에 들어섰다.2일 신화망(..

가장 많이 본 뉴스

- 찬바람이 불어오면, 따뜻한 상하이 가..

- 중국, 내년부터 춘절, 노동절 공휴일..

- 홍차오-쑤저우남역까지 20분, 후쑤후..

- 中 샤오펑, AI 휴머노이드 로봇 '..

- 中 학부모들 앞다투어 구매하는 '공부..

- 즈푸바오, 일본 PayPay에서 즉시..

- 중국 브랜드 신제품 출시에 아이폰 가..

- 중산산 농부산천 회장, 재산 13조원..

- 트럼프 귀환, 美中관계 미치는 영향은..

- 김종대 전 국회의원 11월 16일 상..

- 中 샤오펑, AI 휴머노이드 로봇 '..

- 즈푸바오, 일본 PayPay에서 즉시..

- 중국 브랜드 신제품 출시에 아이폰 가..

- 중산산 농부산천 회장, 재산 13조원..

- 트럼프 귀환, 美中관계 미치는 영향은..

- 7회 상하이 수입 박람회 폐막, 거래..

- 中 지난해 발명 특허 출원 ‘164만..

- 中 전기차 스타트업 너자, 공급업체에..

- 中 소비시장 회복, 10월 오프라인..

- 역대 최장 기간 솽스이, 매출은 올해..

- 중국, 내년부터 춘절, 노동절 공휴일..

- 홍차오-쑤저우남역까지 20분, 후쑤후..

- 中 학부모들 앞다투어 구매하는 '공부..

- 김종대 전 국회의원 11월 16일 상..

- 상하이 남성, HPV 치료에 전 재산..

- 中 내년 공휴일 11일→13일 이틀..

- 이동한 전 민주평통 상하이협의회장 별..

- 中 눈곱·콧물·기침 아데노바이러스 기..

- 中 2023년 31개 省 평균 임금..

밴드

밴드 페이스북

페이스북 트위터

트위터

QQ

QQ 웨이보

웨이보 런런왕

런런왕